Созаемщик — это лицо, которое принимает участие в оформлении ипотеки вместе с заемщиком. Они совместно берут на себя обязательства по возврату кредита перед банком. Вместе с тем, созаемщик может стать также поручителем, гарантирующим исполнение обязательств по возврату кредита.

Оформление ипотеки с участием созаемщика позволяет заемщику получить более выгодные условия кредитования. Банк более благосклонно относится к созаемщику, так как наличие второго лица, готового принять на себя часть обязательств по кредиту, повышает надежность ипотечного займа.

Однако, стоит помнить, что участие созаемщика имеет как плюсы, так и минусы. С одной стороны, созаемщик позволяет заемщику получить кредитные средства при более низкой процентной ставке, улучшить кредитную историю и повысить свои шансы на одобрение ипотеки. С другой стороны, созаемщик берет на себя солидарную ответственность в случае невыплаты кредита, что может повлечь за собой финансовые проблемы и ограничения.

Созаемщик по ипотеке: кто это и зачем нужен

Созаемщиком по ипотеке может стать лицо, которое готово выступить в качестве поручителя или солидарного заемщика при оформлении кредитного договора на приобретение жилья. Участие созаемщика в ипотечной сделке имеет свои плюсы и минусы.

Одним из плюсов совместной ипотеки является возможность получения более крупного займа, так как в банке учитывается доход созаемщика вместе с основным заемщиком. Также, при совместной ипотеке возможно улучшение кредитной истории путем своевременного возврата кредитных средств.

Кроме того, созаемщик может существенно уменьшить процентную ставку по кредиту, так как его доход и платежеспособность признаются более высокими в сравнении с одним заемщиком.

Однако следует учитывать, что в случае невыплаты кредита созаемщик несет полную ответственность и может быть подвержен судебным искам со стороны банка. Кроме того, созаемщику могут быть ограничены возможности получения других кредитов или займов в будущем, так как его кредитная история будет затрагивать их платежеспособность.

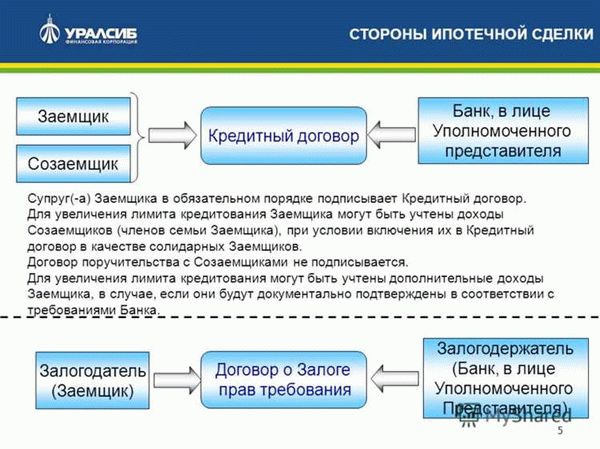

Для оформления созаемщика по ипотеке необходимо заключение отдельного договора с банком и предоставление соответствующих документов, подтверждающих доход и платежеспособность созаемщика.

Таким образом, созаемщик по ипотеке является лицом, которое принимает участие в оформлении кредитного займа на приобретение жилья, выступая поручителем или солидарным заемщиком. Созаемщик может улучшить условия кредита, но также несет риски, связанные с возможными проблемами по возврату займа.

Кто может стать созаемщиком по ипотеке

В процессе оформления ипотеки довольно часто возникает необходимость в наличии созаемщика. Созаемщик – это лицо, принимающее участие в оформлении кредита вместе с основным заемщиком и разделяющее с ним финансовые обязательства. Количество созаемщиков может быть разным – от одного до нескольких.

Созаемщик может быть родственником основного заемщика, например, супругом или родителем. Участие созаемщика по ипотеке имеет свои плюсы и минусы. С одной стороны, созаемщик может помочь основному заемщику получить более выгодные условия кредита – снизить процентную ставку, увеличить сумму кредитной линии и т.д. С другой стороны, созаемщик берет на себя солидарную ответственность по долгу и становится поручителем перед банком.

Кто может стать созаемщиком по ипотеке? Все зависит от требований конкретного банка. В большинстве случаев созаемщиком может стать родственник основного заемщика – родители, супруги, дети, братья или сестры. Некоторые банки также допускают созаемщиков, не являющихся родственниками, например, друзей или коллег.

Оформление созаемщика по ипотеке происходит в порядке, установленном банком. Во время подачи заявки на кредит заемщик обязательно указывает данные созаемщика и его участие в кредитной сделке. Также необходимо предоставить все необходимые документы, подтверждающие достаточный уровень доходов и финансовую состоятельность созаемщика.

При оформлении ипотечного кредита с созаемщиком необходимо помнить о рисках и обязательствах, которые это несет. В случае невыполнения основным заемщиком кредитных обязательств банк будет иметь право требовать погашения долга у созаемщика. Поэтому перед тем, как стать созаемщиком, необходимо тщательно изучить условия кредитной сделки и взвесить все «за» и «против».

Плюсы и минусы совместной ипотеки

Совместная ипотека – это форма кредитования, при которой несколько людей оформляют ипотечный займ и выступают созаемщиками. Кто такой созаемщик и зачем он нужен? Созаемщик – это лицо, которое принимает на себя обязательства по возврату кредита в случае невыполнения их основным заемщиком.

Оформление ипотеки с участием созаемщика имеет свои плюсы и минусы. Одним из плюсов является возможность получить более высокий кредитный лимит. Благодаря участию созаемщика, сумма кредита может быть значительно увеличена, так как банк учитывает все источники дохода всех участников.

Еще одним плюсом совместной ипотеки является снижение процентной ставки. Когда в кредите участвует созаемщик с хорошей кредитной историей, банк рассматривает заявку с большим доверием и предлагает более выгодные условия. Это может помочь сэкономить на процентах за период кредитования.

Среди минусов совместной ипотеки можно отметить увеличение финансовых рисков. Если главный заемщик неспособен вернуть кредит, то созаемщик может быть обязан выплатить долг. Это может привести к финансовым трудностям, особенно если созаемщик не был в курсе всех аспектов кредитного соглашения.

Также важно учитывать порядок участия созаемщика в ипотеке. Если созаемщик не является солидарным заемщиком, он может нести меньшую ответственность и его обязанности будут ограничены. Предварительное согласие созаемщика на участие в кредите очень важно, так как неподготовленное влияние на заемщика может привести к негативным последствиям.

Поручитель или созаемщик: какой вариант выбрать

При оформлении ипотеки можно выбрать одновременное участие созаемщика или поручителя. Оба этих варианта имеют свои плюсы и минусы.

Созаемщиком по ипотеке становится лицо, которое принимает на себя солидарное ответственность за выплату кредита. Это означает, что банк может требовать погашения задолженности как у главного заемщика, так и у созаемщика. Однако, созаемщик также получает права собственника жилья и может иметь ипотеку на свое имя.

Поручитель в ипотеке не участвует в оформлении кредита, но дает свою гарантию банку на случай невыплаты займа главным заемщиком. Поручитель может быть привлечен в порядке согласования в случае наличия проблем с кредитным историей или недостаточным доходом основного заемщика.

Однако, быть поручителем или созаемщиком необходимо обдуманно. Для потенциальных поручителей важно понять, что они берут на себя финансовую ответственность и при невыплате кредита рискуют своей кредитной историей. Созаемщику же следует помнить, что при возникновении проблем с погашением кредита он может понести финансовые потери и риск потери жилья.

Таким образом, правильный выбор созаемщика или поручителя в ипотеке зависит от конкретной ситуации и финансовых возможностей каждого заявителя. Важно внимательно ознакомиться с условиями и порядком оформления ипотеки, а также проконсультироваться со специалистами перед принятием окончательного решения.

Порядок оформления ипотеки в складчину

Оформление ипотеки в складчину предусматривает совместное получение кредита на покупку недвижимости несколькими участниками. В таком случае, одним из способов обеспечения кредита является привлечение созаемщика или поручителя.

Созаемщиком может быть только физическое лицо, причем чаще всего это является супруг или супруга заемщика. Созаемщик несет равную ответственность за выплату кредита вместе с основным заемщиком. Кроме того, его доходы учитываются при рассмотрении заявки на получение ипотеки, что увеличивает шансы на одобрение.

Оформление ипотеки с созаемщиком или поручителем имеет свои плюсы и минусы. К преимуществам можно отнести возможность получения кредита с более низкой процентной ставкой, так как в этом случае банк рассматривает двоих заемщиков вместо одного. Кроме того, привлечение созаемщика позволяет увеличить сумму кредита, так как его доходы учитываются при расчете платежной способности.

При оформлении ипотеки с созаемщиком или поручителем следует учитывать, что это совместная ответственность за кредит. То есть, даже если один из заемщиков перестанет платить, другому придется продолжать выплачивать кредит. Кроме того, поручитель или созаемщик может также подвергнуться негативным последствиям в случае невыполнения обязательств основным заемщиком.

Оформление ипотеки в складчину с созаемщиком или поручителем включает их участие во всех этапах процесса. Они должны предоставить документы, подписать заявление на кредит и пройти аналогичные проверки, как и основной заемщик. Кроме того, их доходы и финансовое положение будут оцениваться банком при рассмотрении ипотеки.

Таким образом, оформление ипотеки в складчину с созаемщиком или поручителем предоставляет возможность совместного получения кредита на приобретение недвижимости. При этом необходимо учитывать как плюсы, так и минусы такого варианта, а также участвовать во всех этапах процесса в качестве созаемщика или поручителя.

Как оформить ипотеку при участии созаемщика

Оформление ипотеки при участии созаемщика может быть выгодным решением для получения кредита на приобретение недвижимости. Созаемщик может быть родственником или близким человеком, который готов стать поручителем по кредиту.

Для того чтобы оформить ипотеку при участии созаемщика, необходимо собрать определенный набор документов. Во-первых, это документы на поставляемую недвижимость, включая сведения о правообладателях и договор купли-продажи. Во-вторых, необходимо предоставить документы, подтверждающие доходы созаемщика и основного заемщика. Также потребуется справка о зарплате и выписка из банковского счета созаемщика.

При оформлении ипотеки с созаемщиком есть как минусы, так и плюсы. Среди плюсов можно отметить повышение общего дохода семьи, что может положительно сказаться на решении банка о выдаче кредита и получении более выгодных условий. Также созаемщик может помочь снизить сумму кредита и ежемесячный платеж за счет своего дохода.

Однако, стать созаемщиком по ипотеке также несет риски. Если основной заемщик не выплачивает кредит вовремя, бремя выплат может лечь на созаемщика. Поэтому, перед оформлением совместной ипотеки, нужно тщательно рассмотреть все возможные риски и договориться о порядке погашения кредита и его страховании.

Плюсы и минусы солидарного займа

Солидарный займ — это форма кредитования, при которой несколько лиц выступают в роли созаемщиков. Главной целью наличия созаемщика при оформлении ипотеки является увеличение обеспечения выплаты кредита.

Плюсы:

- Созаемщик может быть поручителем при оформлении кредита, что позволяет повысить шансы на получение ипотеки при отсутствии у заемщика достаточного дохода или хорошей кредитной истории.

- Оформление солидарного займа с возможностью внесения изменений и регулирования долей участников позволяет лучше защитить интересы всех сторон.

- При условии своевременного погашения кредита созаемщик может улучшить свою кредитную историю, что положительно сказывается на возможности получить кредиты в будущем.

Минусы: